Da Finanstilsynet tidligere denne måneden presenterte sin analyse av norske kombinasjonsfond, var én av konklusjonene at mange av dem tok seg grådig betalt for aksjeforvaltningen. Her kan du hvordan ditt fond kommer ut.

Honorarene som kundene betaler for forvaltning av kombinasjonsfondenes aksjeinvesteringer ligger ofte vesentlig over nivået til rene aksjefond, står det å lese i rapporten fra Finanstilsynet.

Analysen viser at 38 prosent av kombinasjonsfondene har en beregnet forvaltningsgodtgjørelse på over 2,0 prosent per år for aksjeforvaltningen.

Til sammenligning koster aktivt forvaltede aksjefond mellom 0,75 og 2,0 prosent i årlig forvaltningshonorar. Indeksfond koster enda mindre, typisk 0,2-0,3 prosent.

Les mer om konklusjonene til Finanstilsynet her: Finanstilsynet advarer mot kombinasjonsfond

Hold deg oppdatert på privatøkonomiske nyheter – Følg Pengenytt på Facebook

Finanstilsynet vil ikke offentliggjøre listen

Pengenytt har spurt Finanstilsynet om de ville offentliggjøre listen for å vise hvilke fond som tar seg mest og minst betalt, men det var ikke aktuelt.

– Vi har foretatt en analyse av norske kombinasjonsfond som gruppe, og vil ikke gå ut med navn på enkeltfond, sier seksjonssjef for fond og kollektive investeringer, Britt Hjellegjerde.

Pengenytt har derfor foretatt denne beregningen selv.

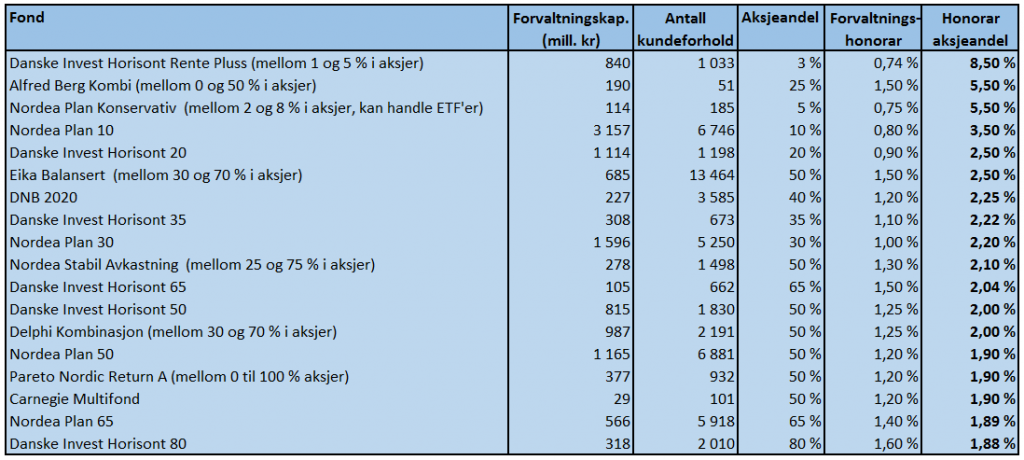

Her er de 18 fondene som kommer dårligst ut:

Les også: Slik bør du investere, gitt at du tror på stigende oljepris

Tabellen viser de kombinasjonsfondene som tar seg best betalt for aksjeforvaltningen. Kilde: VFF, Morningstar og fondenes nøkkelinfo.

Litt nærmere om utregningen

Forvaltningshonoraret i aktivt forvaltede aksjefond er normalt betydelig høyere enn forvaltningshonoraret i rene rentefond. Dette skyldes at aksjefond er mer kostnadskrevende å forvalte.

Et kombinasjonsfond med høy aksjeandel kan derfor forsvare et høyere honorar enn et fond med liten aksjeandel.

For å kunne sammenlikne honorarene på tvers av kombinasjonsfond med ulik aksjeandel, har Finanstilsynet i sin analyse forutsatt følgende:

Renteforvaltningen i kombinasjonsfondene koster like mye, nemlig 0,5 prosent per år. Resten av kostnadene i kombinasjonsfondene tilskrives aksjeforvaltningen (implisitt honorar), hvor gjennomsnittlig aksjeandel de siste tre år benyttes.

Til opplysning er 0,5 prosent for renteforvaltning i øvre del av skalaen for rene rentefond i det norske markedet.

Pengenytt har i sine beregninger brukt de samme forutsetningene, bortsett fra vi har benyttet aksjeandelen som fondene selv rapporterer at de skal ha. Der de oppgir at den kan variere fra og til en prosentsats, har vi brukt gjennomsnittet av dette.

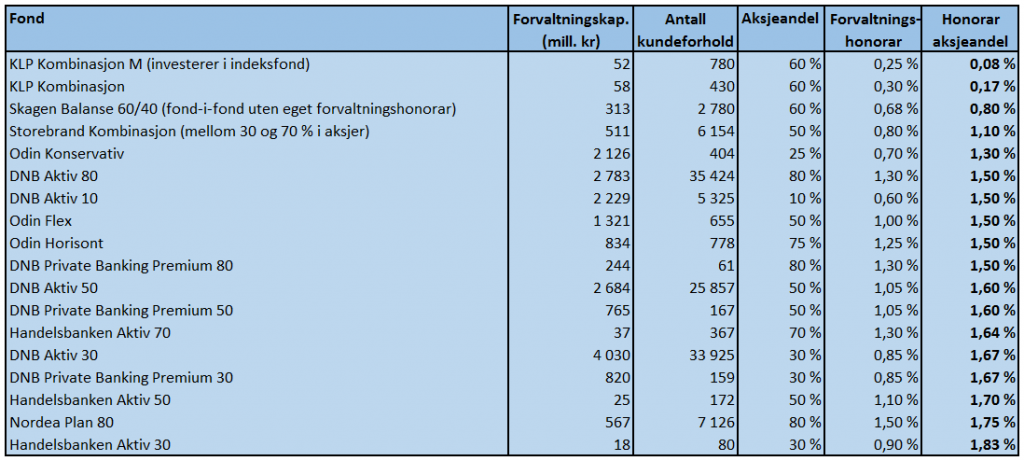

Her er de 18 fondene som kommer best ut:

Les også: Historisk svak krone: Har ditt aksjefond valutasikring?

Tabellen viser de kombinasjonsfondene som tar seg minst betalt for aksjeforvaltningen. Kilde: VFF, Morningstar og fondenes nøkkelinfo.

KLP venter på at kundene skal oppdage dem

Kombinasjonsfondet fra KLP er altså det fondet som tar seg minst betalt for aksjeforvaltningen. Det er verdt å merke seg at KLP Pensjon benytter indeksfond på aksjeforvaltningen, noe de nærmest er alene om.

Kun 1200 av totalt rundt 175.000 personer som sparer i kombinasjonsfond, har valgt KLP Kombinasjon.

– Vi antar at årsaken til at vi har relativt få kunder og lite forvaltningskapital i vårt kombinasjonsfond kan forklares ut fra flere forhold, skriver administrerende direktør i KLP Fondsforvaltning, Ståle Øksnes, i en epost.

Han lister opp følgende hovedpunkter:

- Vi har mindre distribusjon enn mange av de fondene som inngår i din liste. Ut fra listen er det fondene fra de største bankgrupperingene (Eika, Nordea, DnB og Danske) som dominerer.

- Vi bruker begrenset med midler på markedsføring (for oss er første prioritet: lav pris til kunden), og det vi bruker er i hovedsak knyttet til begrepet indeksfond. Kombinasjonsfond drar muligens ikke direkte nytte av dette, selv om aksjedelen i våre kombinasjonsfond er indeksforvaltet.

Øksnes bedyrer at de er langsiktige og tålmodige.

– Ved å tilby et godt produkt med lav pris tror vi at kundene etter hvert vil oppdage våre produkter som et godt alternativ, så hvis vi ser på en slik liste om ti år, så er vi kanskje størst, avslutter han.

Les også: DNB har lansert et tilsynelatende billig pensjonsspareprodukt, men…

Nordea: Regnestykket lyver

Nordea sine kombinasjonsfond forvalter omtrent 22 prosent av kapitalen i norske kombinasjonsfond, og har nærmere 34.000 kundeforhold.

– Regnestykket som blir presentert baserer seg på at alle småsparere har tilgang til å investere i alle underfondene. Dette er ikke tilfelle. Nordea bruker underfond i kombinasjonsfondene som er institusjonelle fond, og ellers ikke tilgjengelig for den vanlige småsparer, skriver Petter Hermansen, leder for Nordeafondene, til Pengenytt.

Han legger til følgende:

– Dersom en kunde ønsker å oppnå tilsvarende eksponering som våre kombinasjonsfond, vil kunden måtte investere i «Retail-fond» med tilsvarende vesentlig høyere forvaltningsprovisjon. Ved å kapitalvekte forvaltningsprovisjonen i tilsvarende «Retail-fond», ville kostnadene bli høyere enn i Nordeas kombinasjonsfond.

Hermansen ytrer dessuten at fordelen av strategisk allokering, reallokering, rebalansering, kundeservice, oppfølging, beholdnings- og skatterapportering ikke hensyntatt i regnestykket.

– Har dere noen planer om å justere ned kostnadene i noen av kombinasjonsfondene?

– I Nordea vurderer vi kontinuerlig våre priser opp mot markedssituasjonen og konkurrenter, svarer Hermansen.

– I Nordea Plan konservativ står det at dere kan benytte ETF’er. Vurderer dere indeksforvaltning av aksjeandelen i andre fond også?

– Nordea Plan Konservativ er et finskregistrert fond. De fleste av våre norske kombinasjonsfond er også åpen for å investere i mange ulike typer fond, også i direkteinvesteringer i enkeltpapirer. Likevel har Nordea fokus på aktiv forvaltning for å kunne være i stand til å levere solid avkastning over tid.

Les også: Forbrukerrådet: De dyreste fondene kommer dårligst ut

Ikke mye dyrere enn å investere direkte, mener Danske Bank

Danske Capital sine kombinasjonsfond forvalter omtrent 13 prosent av kapitalen i norske kombinasjonsfond, og har rundt 7.500 kundeforhold.

– Hva gjelder metode for å beregne implisitt pris for aksjeforvaltning, så mener vi at kombinasjonsfond består av flere elementer enn «pris renter» og «pris aksjer», herunder kostnader til utarbeidelse og implementering av markedssyn og administrasjon. Dette bør ikke automatisk tillegges «pris aksjer», skriver kommunikasjonssjef Stian Arnesen i en epost.

Kommunikasjonssjefen argumenterer dessuten med at det uansett er ingen, eller marginale, merkostnader for kundene å investere i kombinasjonsfondene deres, sammenlignet med å spare direkte i de underliggende fondene selv.

Hvorvidt de underliggende obligasjons- og aksjefondene til banken også er priset høyt, går han ikke inn på.

– Har dere noen planer om å justere ned kostnadene i noen av kombinasjonsfondene?

– Vi vurderer løpende hvilke løsninger som inngår i rådgivning til våre kunder. I den sammenheng er vi meget oppmerksomme på at kostnader skal stå i forhold til forventet avkastning, svarer Arnesen.

– Er det aktuelt for dere å tilby kundene indeksforvaltning av aksjeandelen i kombinasjonsfond?

– Når det gjelder Horisontfondene spesifikt, så er dette aktivt forvaltete løsninger. Dette er en grunnleggende tankegang som svært mye av verdens forvaltning bygger på, herunder deler av Statens Petroleumsfond Utland. De norskregistrerte kombinasjonsfondene Danske Invest Horisont 20, 35, 50, 65, 80 har alle gitt høyere avkastning etter kostnader enn sine referanseindekser siden oppstart, avslutter Arnesen i Danske Bank.

Les også: Globale aksjefond sliter med å levere god avkastning: Sjekk ut hvordan ditt fond har prestert

Noen fakta om kombinasjonsfond:

- Norske personkunder hadde 183 milliarder kroner plassert i norske verdipapirfond ved inngangen til september.

- Av disse er 109,1 milliarder kroner plassert i aksjefond, 36,2 milliarder i rentefond, 34,8 milliarder i kombinasjonsfond og 3,1 milliarder i andre fond.

- Det finnes 55 ulike kombinasjonsfond.

- Kombinasjonsfond hadde samlet sett 175.092 kundeforhold ved inngangen til september, hvorav 104.500 av disse var i et fond forvaltet av DNB Asset Management.

- Følgende aktører dominerer i forvaltningen av kombinasjonsfond, målt etter andel av total forvaltningskapital: DNB Asset Management (39,8 %), Nordea Funds (21,5 %), Danske Capital (12,5 %) og Odin Forvaltning (12,3 %).

Kilde: Verdipapirfondenes forening (VFF)