Dersom du vurderer å spare i et produkt hvor pengene er låst i opptil flere tiår, må du vite hva du begir deg ut på.

Annonse:

Den 1. november lanseres et nytt pensjonsspareprodukt med skattefordel. IPS 2.0, om du vil.

Den første utgaven av IPS, eller individuell pensjonssparing, kom på markedet allerede i 2008. Det var på den tiden en nyvinning av det som før det igjen het individuell pensjonsavtale (IPA).

Uansett, i og med at mange anså både den gamle IPS- og IPA-ordningen som lite attraktive, ble de aldri spesielt populære i bruk.

Ifølge Finans Norge var det ved utgangen av 2016 i underkant av 115.000 kontrakter med en samlet verdi på 4,8 milliarder kroner i den gamle IPS-ordningen.

Om kun kort tid kommer imidlertid en ny utgave av IPS, hvor mange av reglene blir endret til fordel for de sparende.

Les også: Langer ut mot konkurrentens markedsføring av ny IPS

Slik blir reglene for IPS 2.0

Dette er de viktigste reglene for den ny IPS’en:

- Maksimalt sparebeløp per år økes fra 15.000 til 40.000 kroner, og beløpet kan innbetales i flere omganger.

- Ved innskudd får du et fradrag i alminnelig inntekt for beløpet du sparer. Med en skattesats på 24 prosent, som i 2017, kan dette gi deg redusert skatt (skattekreditt) på inntil 9600 kroner i innbetalingsåret.

- Ved utbetaling beskattes både innskuddene og avkastningen som alminnelig inntekt, det vil si 24 prosent. Marginalskattesatsen på utbetalt beløp blir dermed den samme som fradraget du får ved innbetaling. Du får med andre ord en skattekreditt, som betyr at du låner penger gratis fra staten i spareperioden.

- For deg som har spart i den gamle IPS-ordningen blir utbetalingene beskattet som pensjonsinntekt (marginalsats opp til 46,8 prosent for 2017), dvs. betydelig høyere enn fradraget du fikk ved innbetaling. Med den nye IPS-en får du altså en skattesymmetri som den gamle ordningen ikke hadde. Den gamle IPS-avtalen kan ikke flyttes inn i den nye.

- På samme måte som i dagens ordning, skal innestående midler i den nye ordningen være unntatt fra formuesskatt og løpende inntektsskatt på avkastningen.

- Alle mellom 18 og 75 år kan spare i IPS. Du kan spare både i renter og aksjer.

- Utbetalingene kan tidligst starte ved fylte 62 år, og minst til fylte 80 år. Minimum utbetalingsperiode er ti år.

- Pensjonskapitalen tilfaller dine etterlatte dersom du dør før den avtalte utbetalingsperioden løper ut.

Les også: Dette bruker du mest strøm på hjemme

Dette er de største fordelene

– Det er avkastningen på det rentefrie skattelånet, samt forskjellen i skattesats på gevinst ved utbetaling i forhold til annen sparing, som hovedsakelig er fordelene til produktet, sier privatøkonom og kredittsjef Endre Jo Reite i Sparebank 1 SMN til Pengenytt.no.

Sparer du for eksempel i aksjefond gjennom en aksjesparekonto, blir avkastningen ved uttak, fratrukket skjermingsfradrag, beskattet som kapitalinntekt. Den satsen er på 29,76 prosent i 2017.

Med IPS slipper du altså unna med 24 prosent i år, men her må du til gjengjeld skatte av både innskuddet og avkastningen når pengene utbetales.

– Vi forventer dessuten at skattesatsen for kapitalinntekt skal stige med om lag fire prosentpoeng de kommende årene, mens skatt på alminnelig inntekt skal synke ned mot 20 prosent, sier Reite.

Han presiserer at dette kun er forventninger. Hvordan situasjonen er om 10, 20 og 30 år, er umulig å vite.

– I tillegg til fordelene nevnt over, slipper du å betale formueskatt for beløpet som er du har innestående på IPS-kontoen, dersom du er i formueskatteposisjon, legger Reite til.

Les også: Så mye må strømprisen øke for at solcellepanel på taket skal bli lønnsomt

Nedbetale gjeld, spare i IPS eller begge deler?

Leverandørene av IPS vil tjene mye penger over mange år dersom du velger å opprette en slik spareløsning. Du må derfor være klar over at noen selgere av produktet kan bli i overkant positive i innsalget til deg.

For det første er det for mange lang bindingstid på pengene. Er du 30 eller 40 år, er det hhv 32 og 22 år til du kan begynne utbetalingene.

Informasjonsdirektør i Finans Norge, Tom Staavi, uttalte til Pengenytt at dette kunne sees på som en fordel, i og med at pengene er låst og du ikke får tak i disse pengene.Du beskytter deg på en måte mot deg selv slik at du ikke bruker opp penger du skal leve av når du blir gammel.

Samtidig minnet han på at noen kanskje vil kjøpe en hytte om 10-15 år, og heller burde ha pengene tilgjengelige. Hver og en må derfor ta en selvstendig vurdering.

Med så lav boligrente som vi har i dag kan det dessuten være fristende å prioritere sparing i IPS i stedet for nedbetaling av lån. Dette er trolig ikke en god ide.

IPS er et bra produkt, men det er først når du har en økonomi som gir rom for sparing utover nedbetaling av boliglånet at du bør hive deg på.

Les også: Aksjefondsforvalter: – Aktiv forvaltning er i gjennomsnitt et tapsprosjekt

Hvilken leverandør bør du velge?

Her er det to ting som er viktige, nemlig fondsutvalg og kostnader.

Om noen av leverandørene vil ta seg betalt for selve kontoen, er ennå ikke klart. Sannsynligvis vil de fleste ikke gjøre det.

Det som er sikkert er at leverandørene tjener penger fra fondene du investerer i, og mer jo høyere forvaltningshonorarer dem har.

Over en så lang sparehorisont, som sparing i IPS tross alt blir for de fleste av oss, vil det være ekstra viktig å sørge for å kjøpe fond med lave kostnader.

Mange indeksfond har årlige kostnader på kun 0,0-0,3 prosent, og disse kan derfor med fordel utgjøre grunnmuren i din portefølje.

Velg derfor en leverandør som gir deg muligheten til å velge i et bredt utvalg av fond, og som også tilbyr mange indeksfond.

Les også: Velg riktig indeksfond: Store prisforskjeller

IPS vs ASK

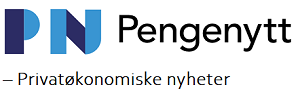

Endre Jo Reite i Sparebank 1 SMN har satt opp et lite eksempel som viser hvor mye mer du kan få av å spare IPS i forhold til en ASK (aksjesparekonto).

Kilde: Sparebank 1 SMN

Dersom du sparer 40.000 kroner i ny IPS, får du låne 9400 kroner i form av et skattefradrag fra Staten ved neste års skatteoppgjør.

Din nettoinvestering er derfor på 30.600 kroner, som du alternativt kunne satt på en ASK (se diagram til høyre).

La oss si du får seks prosent avkastning i begge spareløsningene, og at vi ser ti år frem i tid.

Den ekstra avkastningen du får på de lånte pengene i IPS-en gjør at du bygger opp en langt større verdi i den (71.634 kroner) enn i ASK-en (54.800 kroner).

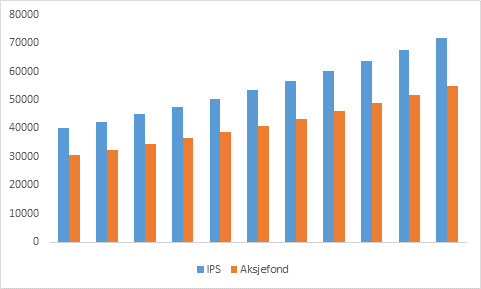

Samtidig skal jo lånet betales tilbake når pengene tas ut.

Du må skatte for hele uttaket i en IPS, men med en skattesats på 24 prosent.

Kilde: Sparebank 1 SMN

Med aksjesparekonto skatter du kun av avkastningen, fratrukket skjermingsfradrag, men med en høyere sats (29,76 prosent i 2017).

Som du ser av stolpediagrammet til høyre må du betale mer i skatt ved uttak fra IPS en ASK, men du sitter samtidig igjen med rundt 6800 kroner mer etter skatt.

I regneeksempelet forutsettes samme skattesatser om ti år som i dag.

Det er ikke lagt inn skjermingsfradrag i skatteberegningen til ASK.

Hold deg oppdatert på privatøkonomiske nyheter – Følg Pengenytt på Facebook

Les også disse sakene på Pengenytt.no:

Bankrådgivere gir fondskostnadene lite oppmerksomhet i kundemøter

Fire eksperter: Dette er ulempene med indeksfond

Hvorfor sparer ikke flere foreldre barnas penger i aksjemarkedet?

Fondsforvalter røper hemmeligheten bak Norges beste aksjefond